こんにちは!

そんな悩みにお答えするために、おすすめの株を紹介しています。

優待・高配当株といっても株価が下がっては元も子もないので、筆者は株価の値上がりと配当優待の両方を狙える銘柄を紹介していきます。

今日紹介するのは伊藤忠商事の株です。同社は財閥系ではありませんが、日本の5大総合商社の一つです。

とはいえ、どういった事業を手掛けているか分からないといった方も多いかと思いますので、事業内容の概要や、他の商社との差を見比べながら解説したいと思います。

というわけで優良な配当や優待がもらえる株を知りたい方へおすすめな銘柄株としてご紹介します!

・初心者向けの株を知りたい

・高い配当金をもらえる株銘柄を知りたい

株主優待券・配当金について

伊藤忠商事の優待

同社は株主優待制度がありません。

伊藤忠商事の配当

100株保有していると、年間配当140円(予想)が振り込まれます。2023年3月期は業績が好調で増配発表し、予想よりも+10円となっております。

同社は8期連続増配を発表しており、連続増配も好ニュースですね。

この増配発表により、配当利回りは3.57%となり、日本の上場企業の平均利回りが2%程度ですので、これを大きく上回る値となります。

2021年よりスタートした中期経営計画では、累進増配に加え、自己株式取得も発表しており、株価は上昇傾向。つまり、配当の増額だけでなく、株価の値上がり益も狙えるというわけですね!

伊藤忠商事の強みや展望について

・総合商社とは?

専門商社と違い、以下のような幅広い産業品を手掛けるのが総合商社です。

金属資源・エネルギー・食料・繊維・化学品・電力・インフラ・輸送機・メディア・ヘルスケア・不動産・通信・保険…

商社の主なビジネスは「トレーディング」と「事業投資」です。

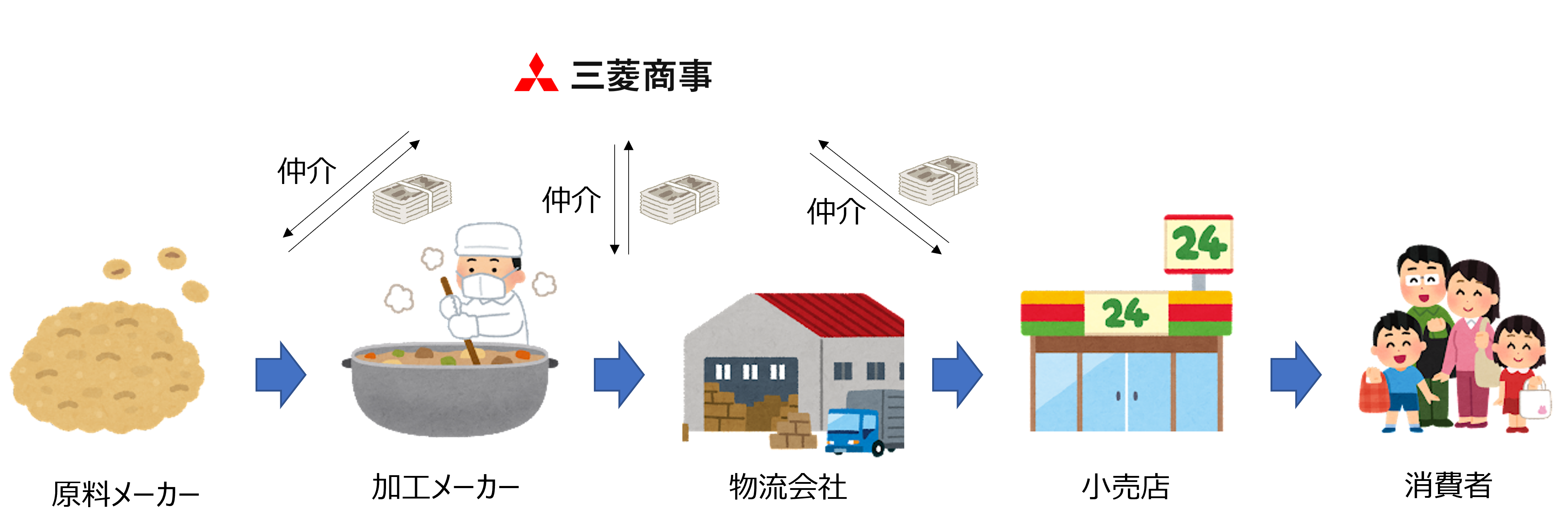

以下は三菱商事を例に前記事で記載しました。

トレーディングとは、製品の川上から川下までの商流において、売り手と買い手をつなぎ、仲介料(マージン)をもらうビジネスです。以下はイメージですが、本来だと商品の輸出入や取引する商品や会社も多岐にわたるため、もっと複雑なビジネスです。

事業投資とは、メーカーや事業に出資し、その会社が儲かった際に配当金を得たり、株式を得てキャピタルゲイン(株の売却益)を得るビジネスです。これは各社から「仲介不要(商社不要論)」のリスクヘッジとしての収益源にもなっています。

事業投資として、近年総合商社はコンビニエンスストアの経営を手掛けています。例えば、三菱商事は「ローソン」、伊藤忠商事は「ファミリーマート」の経営に力を入れています。

また、総合商社ビジネスは、世界的にも日本の商社がトップを占めております。これは意外かもしれませんが、世界で見てもこの規模で食品からエネルギーまで多岐にわたり、バリューチェーンを支えられるのは日本独自のようですね。調和・サービスを重視する日本の取引文化あってのスタイルが成り立つためでしょう。

総合商社の世界ランキング(21年度売上高US$)

- 世界1位…三菱商事

- 世界2位…三井物産

- 世界3位…伊藤忠商事

- 世界4位…住友商事

- 世界5位…豊田通商

・伊藤忠商事の強みとは?

伊藤忠商事の強さ、それは卓越した「個人の力」にあります。

「野武士集団」とよく評されるように、豊かな個性を持った人の集まりであること、自由闊達な風土を持った組織であること、「個の力」が強いことを意識しました。

社員一人ひとりが、ビジネスの現場で、マーケットが求めている商品やサービスをお届けし、広く社会に豊かさを提供し続けること、また「商うこと」の先に広がる豊かさを提供していくことが、社会に存続を許され続けるためには不可欠です。これらはまさに、創業者である伊藤忠兵衛をはじめとする近江商人の経営哲学である「三方よし(売り手よし、買い手よし、世間よし)」と一致する持続的発展の道筋であり、当社が果たすべき「使命」です。

引用:コーポレートメッセージ

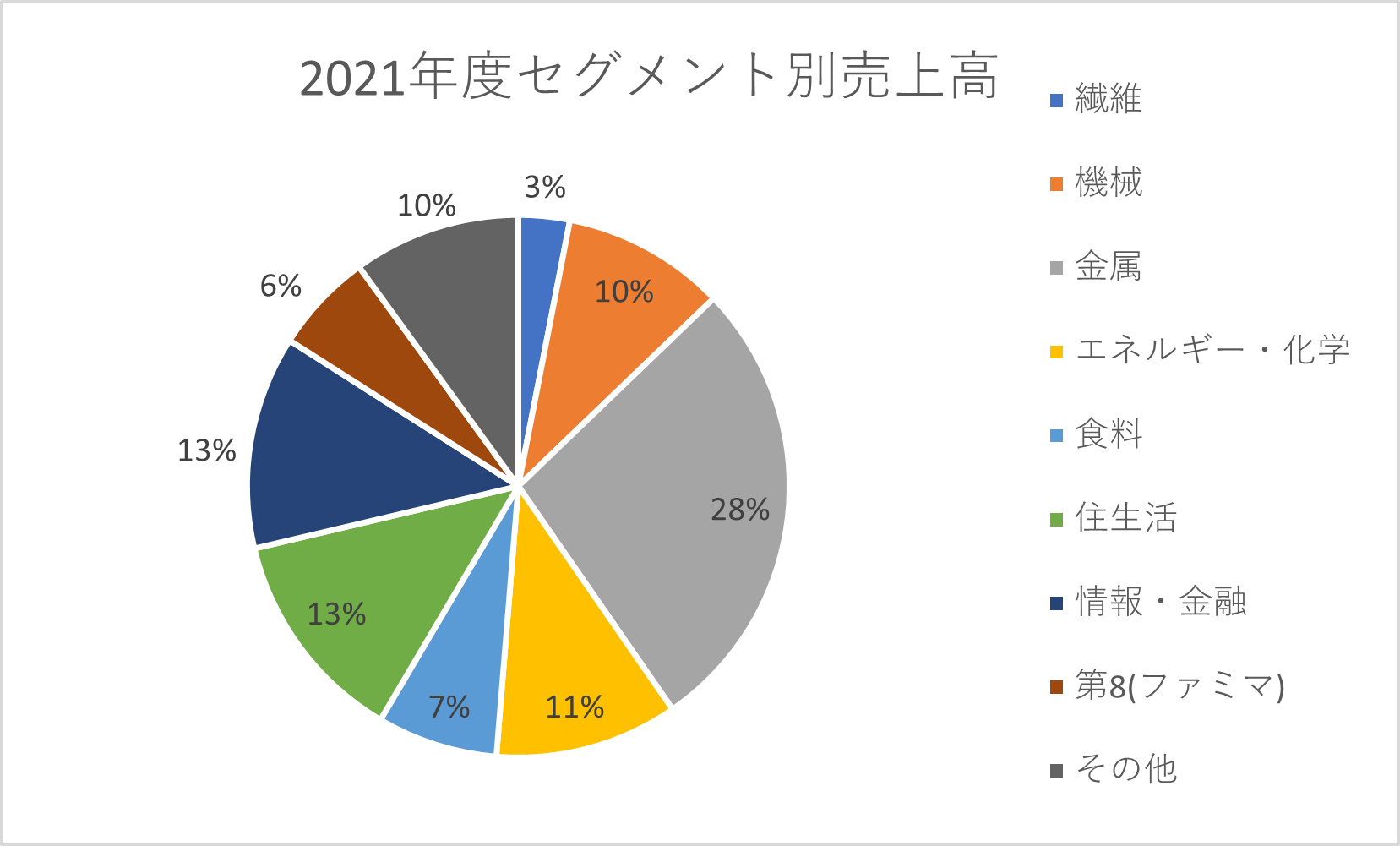

2021年度の売上高上位は、金属28%、住生活13%、エネルギー・化学11%、機械10%となっています。金属事業はオーストラリアを中心に鉄鋼や石炭など金属資源開発・調達、住生活は建材など生活資材の供給・不動産運用管理、機械事業は航空・水資源・医療機器など多様なバリューチェーン&ビジネスを展開しています。

強みとして、資源に依存しない「非資源」の割合が多いことが挙げられます。2015年度は資源価格下落の影響により、三菱商事-1,494億円、三井物産-834億円の赤字となりましたが、伊藤忠商事+2,404億円の黒字着地となりました。このときから既に非資源商社としての景気変動に耐性のある安定なポートフォリオができていたのは驚異的です。

社風としては、伊藤忠商事は、“体育会系で泥臭い”といった意見が散見されます。近江商人のルーツもあり、より消費者に近いビジネスを手掛ける現場の人間関係を重視する傾向があるようです(家族に近い強固な関係)。エリートの三菱商事とはまた違った社風ですよね。

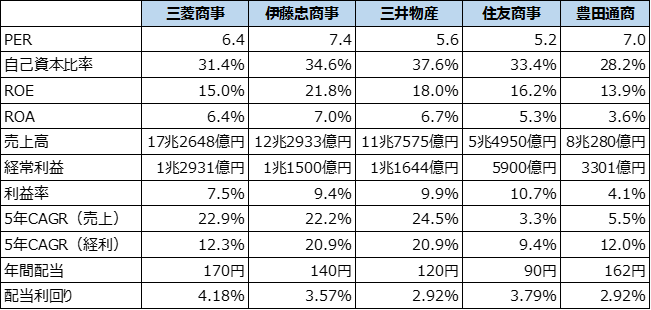

また、ROEが5大商社の中でも頭一つ抜けて高いことも特徴的です。昨年度は21.8%、コロナで景気後退した2020年でも12.7%で10%を下回らない強さがあります。財閥の潤沢な資金力に頼らずに、効率よく新規開拓を行って這い上がる、まさに「野武士集団」と呼ばれる所以です。

・国内5大商社の指標比較

※各社の2022年度実績・直近値を中心に記載

・伊藤忠商事ポートフォリオ

・三菱商事ポートフォリオ

・伊藤忠商事の今後の展望

中期経営計画において、1つ目に、デジタル化など時流に沿って広告・金融や特に消費者に近い川下でのマーケットニーズの拡充を図る動きが見られます。2つ目に、脱炭素化社会に向けた取り組みを業界に先駆け、水素・アンモニアなど次世代エネルギーやリサイクルなどSDGsへの注力が掲げられてます。さらに、定量的な財務指標を示し、透明性の高い目標管理をかかげています。同社は決算に営業利益も記載しており、関係会社の投資損益(営業外損益)に振り回されず、本業で稼いでることを示しています(三菱商事や三井物産は営業利益の開示なし)。

商社ビジネスにおいて、No.1非資源商社の地位を築いており、コツコツと利益を稼げる基盤は何にも代えがたい強みです。他社ほどのダイナミックな投資を行わないにしても多様化する現代社会において人々のニーズを地道に汲み取り、マーケットインしていくことがポイントかと思います。

個人的には消費者に寄り添う姿勢は社会を支えるうえで最も必要なことだと思いますし、近江商人の「三方よし」などの意志が脈々と引き継がれてきた証かと思います。まさに、消費者のことを考えた先に利益が結果としてついてくることを体現している会社ですし、今後の展望としても非常に明るいと思います!

引用:伊藤忠商事 中期経営計画資料 経営計画|伊藤忠商事株式会社 (itochu.co.jp)

配当金のゲット方法は?

権利落ち日(権利確定日の2日前)までに必要な株数を買って持ってるだけです。

| 株価(※) | 4,210円 |

|---|---|

| 最低購入金額(※) | 42.1万円(100株) |

| 優待券 | なし |

| 配当金 | 2023年度(予定) 140円/株(中間・期末の合算) |

| 権利確定月 | 3月末(配当)、9月末(配当) |

| 配当支払い時期 | 3月末確定分→6月ごろ、9月末→12月ごろ |

2023年度配当金の予測として、140円/株がもらえます!

2023年度の配当金の利回り3.57%となります。国内の上場企業の平均配当利率は2%前後(時期により変動)と言われてますので、平均よりは高い方です。

配当金は100株に対して14,000円/年、1000株で14万円/年

さらに、配当で浮いたお金(100株で計 14,000円)を株へ投資する資金として貯めましょう。

株価について

株価は暴落しないのか?

現在の株価から見た株価収益率(PER)=7.4なので、超割安となっています。(PERの理論値は15~20)

先の通り2015年には他社が資源価値の低下影響を受けていましたが、同社の収益基盤は盤石であり、2年連続過去最高の利益を更新する勢いです!

2019.3月期 売上高11兆6,004億円 経常益6,953億円

2020.3月期 売上高10兆9,829億円 経常益7,014億円

2021.3月期 売上高10兆3,626億円 経常益5,124億円

2022.3月期 売上高12兆2,933億円 経常益1兆1,500億円 過去最高営業益!

(予)2023.3月期 予測なし 3Q時点で過去最高益を更新する見込み!

今後の世界情勢により影響は受けるものの、非資源製品も幅広く扱っており、資源価格の乱高下にも耐性ができています。

著者の所感として、伊藤忠商事についても世界的な金融ショックや外乱要因のあおりは受けるにしても、長期的に見て大暴落や倒産危機とまではいかないと考えます。

財務状況はどうなのか?

以下は伊藤忠商事(8001)の最新の2021年3月期のデータです。

いずれも財務状況は良好、自己資本比率は一般閾値40%を下回りますが、その資金効率を示すROEは21.8%と資本効率の指標となる10%を大きく上回ります。また、5年CAGRは売上22.2%、経常利益16.4%といずれもすごい勢いで伸びてます!

効率よく資金を回し、投資が着実に成果に結びついている、素晴らしい実績です。以上を勘案すると、堅実に伸びつつ財務基盤も安定と言えるでしょう!

| 自己資本比率 | 34.6% |

|---|---|

| ROE/ROA | 21.8% / 7.0% |

| 売上高 | 12,293,348 百万円 |

| 経常利益 | 1,150,029 百万円 |

| 5年CAGR | 売上高 22.2% / 経常利益 16.4% |

株価チャートはどうなのか?

2020年にはコロナ禍での経済減速により株価は低迷しましたが、なんとか市場で下支えられ踏ん張っており、その後は株価はウナギのぼりとなっています。

2020年8月には投資の神様ウォーレン・バフェットの会社(米バークシャー・ハサウェイ)が日本の5大商社の株式をそれぞれ5%購入したと発表されました。買う前に熟考を重ねることで知られるバフェット氏が買う=世界でビッグニュース&投資家の期待材料となり、株価には追い風となりました。

また、現在も自社株買いを発表しています。会社が勢いにのっており、投資家にとっては良いニュースが続いてます。

盤石な会社方針、世界動向、周辺ニュースを含めて考えても、社会成長と投資家還元の両立ができる、言い換えるとキャピタルゲインとインカムゲインを両方狙える銘柄だと思います!

引き続き、筆者も同社の動向はウォッチ&応援していきたいと思います!

まとめ

配当・優待(インカムゲイン)と株価上昇(キャピタルゲイン)の両方が狙える優良株として、「伊藤忠商事」を紹介しました!

インフレ時代を乗り越えるためにも、株主優待を活用し、支出の最適化によって、資産倍増させていきましょう!